San Marino era inclusa in tale lista fino a febbraio 2014. Infatti, il Comunicato stampa n. 39/2014 del MEF ha comunicato l’esclusione di tale Paese dalla black list del 4.5.1999. Tale esclusione è avvenuta a seguito dei notevoli passi fatti da San Marino in relazione alla trasparenza, passi che hanno portato alla ratifica, nel 2013, della Convenzione contro le Doppie Imposizioni tra Italia e San Marino.

Il presente articolo scritto in collaborazione con Diana Pérez Corradini è firmato dalle autrici del volume di prossima pubblicazione per Maggioli Editore sulle operazioni a San Marino. (ndr)

In particolare, il fatto che San Marino sia stata esclusa dalla black list italiana [1] con Decreto del Ministero delle Finanze pubblicato sulla G.U. n. 45 del 24 febbraio 2014, ha portato ad “un passo fondamentale per la piena normalizzazione delle relazioni economico finanziarie tra i due Paesi” [2].

Queste novità sul piano normativo nelle relazioni tra Italia e San Marino, comportano la necessità di comporre un quadro completo della normativa attuale da applicare alle operazioni che operatori italiani e sammarinesi intraprendono. E’ per questo motivo che diventa fondamentale per un’impresa o una persona fisica che effettui frequenti operazioni con questo Paese, capire le corrette metodologie per porle in essere e gli effetti (se ve ne sono) che ne derivano.

Infatti, il volume di prossima pubblicazione “Le operazioni con San Marino: relazioni commerciali e imposizione fiscale” vuole costituire una guida pratica per comprendere quali norme regolano i rapporti con San Marino in materia fiscale, sia ai fini delle imposte dirette che delle imposte indirette, ad uso e consumo di quei soggetti –persone fisiche od enti giuridici – che pongono in essere operazioni con tale Stato.

Eliminazione della Black list e le imposte dirette

Come anticipato, San Marino è stata esclusa dalla “black list” italiana [3] con decreto del ministero delle finanze pubblicato sulla G.U. n. 45 del 24 febbraio 2014.

Questo ha comportato alcune semplificazioni sia per gli operatori economici sia per le persone fisiche.

2.1. La deducibilità dei costi black list ed il modello UNICO

La normativa relativa ai costi black list ed il modello UNICO è l’art. 110 comma 10 del TUIR [4]. La norma, introdotta dall’art. 1, comma 88 della L. 244/2007, prevede appunto l’emanazione della c.d. white list, ovvero di una lista che individui gli Stati e territori che favoriscono un adeguato scambio di informazioni. Fino a quando tale lista non sarà emanata, sarà necessario continuare ad applicare le disposizioni in vigore al 31.12.2007. Di conseguenza, si deve fare riferimento alle imprese residenti o localizzate in Stati o territori inclusi nella black list approvata con il D.M. del 23 gennaio 2002.

Le imprese che intrattengono quindi rapporti con Paesi inclusi in tale lista, devono esporre separatamente nel quadro RF del modello UNICO SC tali costi, sia come variazione in aumento sia come variazione in diminuzione, qualora riesca a dimostrare le condizioni descritte.

Si evidenzia però che la black list di riferimento della disciplina in commento, ovvero il D.M. del 23 gennaio 2002, non ha mai ricompreso San Marino, per cui, di fatto, nulla è cambiato in relazione alla predisposizione del modello UNICO, in quanto già prima, relativamente ai costi sostenuti con imprese o professionisti sammarinesi, non era necessario indicare tali costi separatamente in dichiarazione.

2.2. Le “CFC black list”

Le norme che disciplinano la normativa sulle c.d. Controlled Foreign Companies sono gli articoli 167 e 168 del TUIR. In generale, tali norme dispongono che qualsiasi soggetto residente nel territorio dello Stato italiano detenga una partecipazione di controllo o collegamento in una società residente in un paradiso fiscale, dovrà imputarsi per trasparenza i redditi di tale società estera.

Da quanto sino ad ora esposto, si comprende che uno dei requisiti per l’applicazione di tale norma è la residenza della società controllata o collegata in un Paese localizzato “in Stati o territori diversi da quelli individuati nella lista di cui al decreto del Ministero dell’economia e delle finanze emanato ai sensi dell’articolo 168 bis”.

Come già anticipato nei precedenti paragrafi, è prevista l’emanazione della c.d. white list e fino a quando tale lista non sarà emanata, sarà necessario continuare ad applicare le disposizioni in vigore al 31.12.2007. Di conseguenza, nel caso in commento, si deve fare riferimento alle imprese residenti o localizzate in Stati o territori inclusi nella black list approvata con il D.M. del 21 novembre 2001.

Si evidenzia che in tale decreto San Marino non è compreso, per cui, di fatto, nulla è cambiato in relazione alla disciplina riguardante le “CFC black list”; rimane quindi inapplicabile la norma, nel caso in cui la società collegata o controllata sia una società sammarinese [5].

2.3 La residenza fiscale delle persone fisiche

La norma fiscale italiana che disciplina la residenza delle persone fisiche è l’art. 2, del TUIR. In base al comma 2 di tale articolo, “ai fini delle imposte sui redditi si considerano residenti le persone che per la maggior parte del periodo di imposta sono iscritte nelle anagrafi della popolazione residente o hanno nel territorio dello Stato il domicilio o la residenza ai sensi del codice civile.”.

Secondo quanto espone la norma appena citata, una persona fisica si considera residente in Italia se, per la maggior parte del periodo d’imposta:

- è iscritta nelle anagrafi della popolazione residente;

- ha il domicilio nel territorio dello Stato, ovvero, in base all’art. 43 del cod. civ, ha stabilito la sede principale dei suoi affari ed interessi;

- ha la residenza ai sensi del codice civile, ovvero, in base all’art. 43 del cod. civ., ha nel territorio dello Stato la sua dimora abituale.

Questi requisiti sono tra loro alternativi, quindi, se si verifica anche uno solo dei tre, il soggetto è considerato residente fiscale in Italia.

Dal periodo d’imposta 1999 è stato introdotto nell’ordinamento italiano il comma 2 bis nell’art. 2 del TUIR [6]. L’introduzione di questa norma ha introdotto una presunzione legale relativa di residenza, facendo ricadere sul contribuente, e non sull’Amministrazione Finanziaria come per il comma 2, l’onere di dimostrare che il trasferimento di residenza verso un Paese black list è effettivo.

Come già anticipato, il comma 2 bis fa riferimento all’emanazione della c.d. white list, ovvero di una lista che individui gli Stati e territori che favoriscono un adeguato scambio di informazioni. Fino a quando tale lista non sarà emanata, sarà necessario continuare ad applicare le disposizioni in vigore al 31.12.2007. Di conseguenza, nel caso in commento, si deve fare riferimento alle imprese residenti o localizzate in Stati o territori inclusi nella black list approvata con il D.M. del 4 maggio 1999.

Dato che San Marino era presente nel D.M. del 4 maggio 1999, l’uscita da San Marino dai Paesi c.d. black list di cui all’art. 1 del D.M. del 4 maggio 1999 [7] comporta un notevole vantaggio per i soggetti privati italiani che hanno trasferito la residenza fiscale a San Marino. A questi soggetti non si applicherà più l’inversione dell’onere della prova relativa al comma 2 bis dell’art. 2 del TUIR [8].

Eliminazione dalla Black list e le imposte indirette

In relazione al rapporto intercorrente fra l’eliminazione dalla Black list della Repubblica di San Marino e le imposte indirette, in particolar modo IVA, occorre fare una doverosa premessa.

Le operazioni effettuate fino al 31 dicembre 2013 ed intrattenute con Paesi appartenenti alla Black List (fra cui San Marino) andavano obbligatoriamente comunicate con apposita procedura ed idonea modulistica denominata “Modello di comunicazione delle operazioni con soggetti aventi sede, residenza o domicilio in paesi a fiscalità privilegiata”.

A far data dal 1/1/2014 tale modello di comunicazione è stato incluso nella c.d. “Comunicazione Polivalente”, la quale prevede quattro diverse tipologie di informazioni da comunicare all’Agenzia delle Entrate:

- 1. Le operazioni effettuate con controparti residenti o domiciliate in paesi a fiscalità privilegiata come individuati dai D.M.E.F. 4/5/199 e 21/11/2001 (c.d. Black list).

- le operazioni rilevanti ai fini IVA (ex art. 21, D.L. 78/2010, c.d. Spesometro)

- le operazioni legate al turismo, effettuate in contanti da cittadini stranieri, in deroga all’art. 49, co. 1, D.Lgs. 231/2007 (art. 3, D.L. 16/2012)

- 4. gli acquisiti effettuati da operatori sammarinesi ai sensi dell’art. 16, lett. c) DM 24/12/1993 (cioè senza addebito di IVA da parte degli operatori sammarinesi)

Come evidenziato nel paragrafo 2 del presente articolo, con decreto del ministero delle finanze pubblicato sulla G.U. n. 45 del 24 febbraio 2014, San Marino è stata eliminata dalla black list, pertanto non vige più l’obbligo di comunicare operazione alcuna intrattenuta con tale paese, conseguentemente gli operatori che intrattengono rapporti con la Repubblica di San Marino non compileranno più nemmeno la nuova Comunicazione Polivalente (punto 1 dell’elenco di cui sopra).

Tuttavia, è da sottolineare che la comunicazione polivalente permane un obbligo nel caso in cui gli operatori italiani acquistino beni da operatori sammarinesi senza addebito di IVA ai sensi dell’art. 16, D.M. 24/12/1993 (punto 4 dell’elenco di cui sopra).

Nella pratica, gli operatori italiani che acquistano da operatori sammarinesi, nel solo caso di acquisto senza addebito di IVA, comunicano le operazioni effettuate tramite modello di comunicazione polivalente. Tale adempimento NON E’ coincidente con la c.d.. black list inclusa nella Polivalente stessa, bensì costituisce un altro adempimento previsto a fini IVA, di cui ora si tratterà.

3.1 CARATTERISTICHE DEGLI ACQUISTI DA OPERATORI SAMMARINESI

Gli operatori sammarinesi che cedono ad operatori italiani soggetti passivi IVA, possono adottare una duplice modalità di fatturazione:

- Emettere fattura con IVA

- Emettere fattura senza IVA

La duplice ipotesi che si configura, porta gli operatori italiani ad adottare due comportamenti diversi fra loro alternativi; la scelta fa i due è lasciata alla discrezione degli operatori sammarinesi.

Acquisto di beni da sammarinese con addebito di IVA

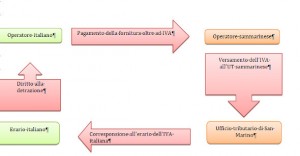

In tale situazione l’operatore italiano acquista da operatore sammarinese il quale emette, a fronte dell’acquisto, una fattura con IVA. Tale IVA viene anticipata dall’operatore italiano all’operatore sammarinese il quale versa la somma all’Ufficio tributario sammarinese, che a sua volta lo riversa nelle casse dello Stato Italiano.

Tale passaggio è giustificato dal fatto che il D.P.R. 633/72, art. 2, sancisce la regola secondo la quale la merce sconta l’Imposta sul Valore Aggiunto del paese di destinazione (in questo caso l’Italia).

Di seguito si illustra a livello pratico come avviene il passaggio di cui sopra.

Acquisto di beni da sammarinese senza addebito di IVA

In questo caso l’operatore italiano acquista la merce e riceve dall’operatore sammarinese una fattura senza IVA, la quale andrà regolarizzata come segue:

Obblighi del fornitore/cedente sammarinese

a) emettere fattura in tre esemplari, indicando sia il proprio numero identificativo sia quello della partita IVA del cessionario italiano;

b) presentare al proprio ufficio tributario le tre fatture accompagnate da un elenco riepilogativo in tre copie;

c) trasmettere un esemplare della fattura restituito dall’ufficio tributario, all’acquirente italiano.

Obblighi dell’Ufficio Tributario sammarinese

a) L’ufficio tributario appone sulle fatture ricevute il timbro a secco;

b) restituisce due esemplari delle fatture al cedente sammarinese (di cui una verrà fatta pervenire all’operatore/acquirente italiano);

c) acquisisce a livello informatico i dati di ogni singola fattura;

d) trasmette all’Amministrazione Finanziaria italiana, entro il giorno 15 del secondo mese successivo ad ogni trimestre solare, i dati con l’indicazione del nominativo dei cedenti sammarinesi, del numero, della data e dell’imponibile delle fatture di vendita, nonché il numero di partita IVA e dei dati dell’acquirente operatore italiano.

Obblighi degli operatori economici italiani

a) corrispondono l’imposta a norma dell’art. 17, co. 3, D.P.R. 633/72 (emissione di autofattura), indicandone l’ammontare sull’originale fattura rilasciata dal fornitore sammarinese;

b) annotano le fatture nei registri previsti dagli artt. 23 e 25 D.P.R. 633/72 (rispettivamente: registro IVA vendite ed IVA acquisti), secondo le modalità ed i termini in essi stabiliti;

c) danno comunicazione delle avvenute registrazioni di cui al punto b) al proprio ufficio IVA competente, indicando il numero progressivo annuale di detti registri.

Quest’ultimo adempimento, cioè la comunicazione all’Ufficio IVA competente, avveniva, fino al 31/12/2013, a mezzo restituzione cartacea di idonea documentazione che il fornitore sammarinese consegnava all’operatore acquirente italiano, con la preghiera di restituire entro 5 giorni all’Ufficio IVA italiano stesso con l’indicazione degli estremi della registrazione della fattura di acquisto sammarinese.

A far data dall’1 gennaio 2014, tale adempimento è stato sostituito dalla comunicazione polivalente di cui si è parlato sopra e che pertanto permane come obbligo da parte degli operatori italiani (senza con ciò obbligarli anche alla comunicazione Black list).

4 BREVI CENNI RELATIVI ALLE VENDITE DA PARTE DI RESIDENTI ITALIANI A RESIDENTI SAMMARINESI

Prendendo ora a riferimento l’art. 71, co. 1, D.P.R. 633/72, in esso si legge:

Le disposizioni degli articoli 8 e 9 si applicano alle cessioni eseguite mediante trasporto o consegna dei beni nel territorio dello Stato della Città del Vaticano, … (omissis)… e in quello della Repubblica di San Marino, ed ai servizi connessi, secondo modalità da stabilire preventivamente con decreti del Ministro per le finanze in base ad accordi con i detti Stati.

Ciò significa che, non essendo il territorio sammarinese incluso in quello italiano, né tanto meno, essendo esso incluso in quello dell’Unione Europea, le cessioni nei confronti degli operatori appartenenti a tale territorio, sono considerate alla stregua di cessioni all’esportazione e regolate quindi dagli artt. 8, D.P.R. 633/72 e con tutte le conseguenze dei casi previsti, mentre i servizi accessori alle cessioni, sono regolati dall’art. 9, D.P.R. 633/72.

[1] D.M. del 4 Maggio 1999.

[2] Comunicato stampa Min. Economia e Finanze 12.2.2014, n. 39.

[3] D.M. del 4 Maggio 1999.

[4] Questo comma riguarda i costi che le imprese sostengono nei confronti di altre imprese residenti in Paesi a fiscalità privilegiata; la stessa disciplina è prevista anche per i costi sostenuti nei confronti di professionisti residenti in tali paesi, applicandosi il comma 12-bis dello stesso articolo 110 del TUIR, che dispone: “Le disposizioni dei commi 10 e 11 si applicano anche alle prestazioni di servizi rese dai professionisti domiciliati in Stati o territori diversi da quelli individuati nella lista di cui al decreto ministeriale emanato ai sensi dell’articolo 168 bis. Tale disposizione non si applica ai professionisti domiciliati in Stati dell’Unione europea o dello Spazio economico europeo inclusi nella lista di cui al citato decreto”.

[5] Si segnala però, che rimane applicabile il comma 8 bis dell’art. 167, riguardante la disciplina delle cosiddette “CFC White list”.

[6] Tale comma dispone che “si considerano altresì residenti, salvo prova contraria, i cittadini italiani cancellati dalle anagrafi della popolazione residente e trasferiti in Stati o territori diversi da quelli individuati con decreto del Ministro dell’economia e delle finanze, da pubblicare nella Gazzetta Ufficiale”.

[7] Decreto 12 febbraio 2014 pubblicato sulla Gazzetta Ufficiale Serie Generale n. 45 del 24 febbraio 2014.

[8] Si presume che tale normativa produca effetti a partire dal periodo d’imposta 2014, anche se, dato che non è prevista una decorrenza precisa nel Decreto di febbraio 2014, sarebbe auspicabile una conferma da parte dell’Amministrazione Finanziaria.

Scrivi un commento

Accedi per poter inserire un commento