- 1. Le cessioni non imponibili art 8, co.1, lett. c) DPR 633/72

L’art. 8, co. 1, lett.c, DPR 633/72 prevede che:

Costituiscono cessioni all’esportazione non imponibili:

… omissis…

c) le cessioni, anche tramite commissionari, di beni diversi dai fabbricati e dalle aree edificabili, e le prestazioni di servizi rese a soggetti che, avendo effettuato cessioni all’esportazione od operazioni intracomunitarie, si avvalgono della facoltà di acquistare, anche tramite commissionari, o importare beni e servizi senza pagamento dell’imposta.

… omissis…

Nella pratica:

coloro che effettuano abitualmente cessioni all’esportazione, possono beneficiare del vantaggio offerto dall’art. 8, appena citato, acquistando anche sul territorio dello stato senza addebito di IVA; le operazioni intrattenute con i soggetti che effettuano abitualmente cessioni all’esportazione sono considerate, a loro volta, come fossero cessioni all’esportazione.

- 2. I requisiti per acquistare senza IVA ex art 8, co.1, lett. c) DPR 633/72

Le condizioni per beneficiare dell’acquisto senza IVA ai sensi dell’art. 8, co. 1, lett. c), DPR 633/72

Non tutti i soggetti possono acquistare senza addebito di IVA alle condizioni appena descritte, occorre infatti che gli stessi presentino un requisito ben preciso:

- essere esportatori abituali,

- avere costituito il c.d. plafond,

- presentare al fornitore la lettera d’intento,

Illustriamo brevemente i requisiti appena citati

|

esportatori abituali per essere considerato esportatore abituale occorre che la percentuale delle operazioni non soggette ad IVA, come esposte nella formula di seguito riportata, rapportate a volume d’affari, superi il 10%.

cessioni all’esportazione (art. 8, DPR 633/72) + operazioni assimilate (art. 8bis DPR 633/72)+ servizi internazionali (art. 9 DPR 633/72) + operazioni intracomunitarie (art. 41, DL 331/93) ———————————————————————————————————————————————- > 10% volume d’affari (art. 20, DPR 633/72)

le operazioni di cui alla formula da considerare sono quelle registrate nell’anno solare precedente o nei dodici mesi precedenti Esempio: volume d’affari nell’anno 2014 euro 125.000 operazioni ex art. 41 euro 12.000, operazioni ex art. 8 euro 22.000

(12.000+22.000) ——————– x100 = 27,2% > 10% il soggetto possiede lo status di esportatore abituale 125.000 |

|

il plafond il plafond costituisce il limite massimo di acquisti senza IVA che un esportatore abituale può effettuare nell’anno. nella pratica, il plafond non è altro che una serie di operazioni intrattenute dal soggetto esportatore abituale, le quali opportunamente conteggiate, costituiscono il bacino massimo di operazioni da poter effettuare senza l’addebito di IVA.

Non entriamo nel merito del calcolo dello stesso, in tale sede ci si limita semplicemente ad individuare quali sono le operazioni che concorrono al plafond e ad indicare un sommario conteggio di massima, solo per illustrarne il conteggio.

Le operazioni che alimentano il plafond (cioè l’importo utilizzabile per effettuare acquisti interni, acquisti intracomunitari e importazioni, esclusi fabbricati, aree fabbricabili e beni/servizi per i quali l’Iva è indetraibile), sono:

esempio ipotizzando che le operazioni di cui all’elencazione appena proposta, nell’anno 2014 siano state pari ad euro 105.000, l’esportatore abituale (il quale avrà effettuato la verifica del proprio status) potrà acquistare senza addebito di IVA ai sensi dell’art. 8, co.1, lett.c), DPR 633/72 per un ammontare pari ad euro 105.000. si ricorda che il calcolo del plafond è di due tipi:

ANTICIPIAMO CHE OGGETTO DI UN SUCCESSIVO INTERVENTO SARA’ IL CONTEGGIO E LA GESTIONE DEL PLAFOND

|

|

La lettera d’intento Al fine di poter beneficiare dell’agevolazione offerta dall’art. 8, co.1, lett. c), DPR 633/72, occorre che l’esportatore abituale presenti al fornitore, dietro la propria responsabilità, la c.d. lettera d’intento, con la quale egli manifesta la sua intenzione di voler acquistare, appunto senza IVA. Contenuto ed adempimenti relativi della lettera d’intento Essa deve essere redatta su un apposito modello conforme al modello approvato con il DM 6 dicembre 1986 (articolo 1, comma 1, lettera c), D.L. n. 746/1983). Tale modello deve contenere:

La dichiarazione d’intento deve essere consegnata o spedita prima dell’effettuazione della operazione:

La dichiarazione d’intento deve essere:

|

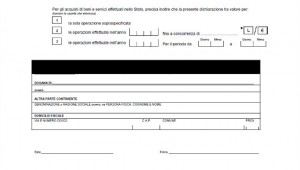

Di seguito un fac simile di lettera d’intento.

In base all’articolo 1, comma 381, Legge n. 311/2004, a decorrere dal 1° gennaio 2005, il destinatario della dichiarazione d’intento è obbligato a comunicare all’Agenzia delle entrate i dati contenuti nella dichiarazione ricevuta:

- esclusivamente per via telematica,

- entro il giorno 16 del mese successivo

Vediamo ora nei successivi paragrafi, cosa accadeva fino al 31/12/2014 e cosa è cambiato dal 1/1/2015.

Si sottolinea che rimangono fermi gli adempimenti e le norme descritti nei paragrafi 1 e 2. La norma è infatti cambiata relativamente alla comunicazione da parte dell’esportatore abituale nei confronti dell’Agenzia delle Entrate, infatti se fino al 31.12.2014 era il fornitore, ricevente la lettera d’intento, che doveva comunicare, a mezzo apposito software, o tramite intermediario abilitato, il ricevimento della lettera d’intento, ora, dall’1.1.2015 tale onere grava sull’esportatore abituale stesso.

- 1. Disciplina fino al 31.12.2014, comunicazione telematica da parte del soggetto ricevente

Come detto, in base all’articolo 1, comma 381, Legge n. 311/2004, a decorrere dal 1° gennaio 2005, il destinatario della dichiarazione d’intento era obbligato a comunicare all’Agenzia delle entrate i dati contenuti nella dichiarazione ricevuta:

- esclusivamente per via telematica,

- entro il giorno 16 del mese successivo

Disposizioni transitorie

Fino all’11 febbraio 2015, gli operatori possono consegnare o inviare la dichiarazione d’intento al proprio cedente o prestatore, secondo le vecchie modalità. In questo caso, il fornitore non dovrà verificare l’avvenuta presentazione della dichiarazione d’intento all’Agenzia delle Entrate. Tuttavia, per le dichiarazioni d’intento che esplicano effetti anche per operazioni poste in essere successivamente all’11 febbraio 2015, vige l’obbligo, a partire dal 12 febbraio 2015, di trasmettere le dichiarazioni in via telematica e di riscontrare l’avvenuta presentazione della dichiarazione all’Agenzia delle Entrate.

Nella pratica

Fino all’11.2.2015 gli esportatori abituali possono adottare le vecchie modalità di comunicazione facendo gravare ancora l’onere di comunicazione in capo ai fornitori.

Dal 12.2.2015 occorre seguire le nuove regole di comunicazione, illustrate nel successivo paragrafo.

- 2. Disciplina dal 1.1.2015

La modifica della norma, intervenuta con il c.d. DLgs semplificazioni fiscali, DLgs 175/2014, prevede che per le operazioni da effettuate a partire dal 1° gennaio 2015, gli esportatori abituali che intendono acquistare o importare senza applicazione dell’IVA:

- debbono trasmettere telematicamente all’Agenzia delle Entrate la dichiarazione d’intento.

- La dichiarazione, unitamente alla ricevuta di presentazione rilasciata dall’Agenzia delle Entrate, va poi consegnata al fornitore o prestatore, oppure in dogana (Dlgs 175/2014).

La dichiarazione è presentata all’Agenzia delle Entrate in via telematica, direttamente, da parte dei soggetti abilitati a Entratel o Fisconline, o tramite i soggetti incaricati (commi 2-bis e 3 dell’articolo 3 del Dpr 322/1998).

Informazioni dettagliate circa il software, le modalità di invio e di abilitazione ai servizi Entratel e Fiscoonline, sono rilevabili al sito:

- 3. La verifica dell’avvenuta presentazione

Il fornitore che riceve, come da punto 2 del paragrafo precedente la dichiarazione, unitamente alla ricevuta di presentazione rilasciata dall’Agenzia delle Entrate, è obbligato a verificare la correttezza e l’integrità dell’avvenuta trasmissione da parte dell’esportatore abituale, il quale richiede acquisti di beni o prestazioni di servizi ex art. 8, co.1, lett.c), DPR 633772, cioè senza addebito di IVA.

La verifica di quanto sopra può essere posta in essere collegandosi al sito

come specificato in seguito e cliccando sul box alla destra della schermata, come illustrato nell’immagine sotto.

E successivamente inserendo i dati richiesti dal sistema e disponibili dalla documentazione consegnata dal fornitore:

Il sistema restituirà, se la dichiarazione è stata comunicata, tutti gli estremi della stessa, verrà successivamente rilasciata al fornitore una ricevuta, la quale andrà stampata ed allegata alla documentazione consegnata dal fornitore.

Scrivi un commento

Accedi per poter inserire un commento